最近資金管理について研究してるけどめちゃめちゃ奥が深いねこれw

損切りすることだけが資金管理と思ってるのは間違いや。資金管理が大事とよく言われる。けど自分のトレードに合わせた資金管理ができてる人って全然いないんよ。

資金管理を学ぶだけでリスクを抑えて資金を増やせるようになる。— アル@社畜系FXトレーダー (@jun_the_victor) May 23, 2020

以前こんなツイートをした。「資金管理は大切」とトレーダーになりたての時から口酸っぱく言われてきたという人も多いのではないだろうか。

多くの人が誤っているのは「資金管理を損切りすること」だと思っていること。資金管理は単に損切り幅を決めることではないし、本来の目的を履き違えている。じゃあ資金管理の目的って何?

トータルで資金を増やし続けること

リスクを抑えながらも資産上昇曲線をできるだけ急にすること、これこそが資金管理の本来の目的であり「重要」と言われる理由なのだ。

けれど具体的な資金管理法について説明している人って意外と少ないよね。手法みたいに華やかじゃないからかな。口では資金管理が重要と言っていても、自分なりの資金管理法を確立できているのは少数だろうとも思う訳で…。

この記事では私が実際に使っている資金管理法について説明したい。例によって、これが正解と言うつもりは毛頭ないので、取り入れたいと思う方のみエッセンスを抽出してご自身のトレードに活かしてもらいたい。

私が提唱する資金管理は「大きな資金管理(全体ロット調整)」と「小さな資金管理(個別ロット調整)」に分かれる。まずは大きな資金管理から説明していく。

資金管理は損小利大を実現する仕組み

資金管理、資金管理って言うけど一体何なのさ…?

あなたはこの質問に何と答えるだろうか?それぞれ答えは違うと思うが、私が考える資金管理は、「負けを最小限に抑え、勝ちを最大限に伸ばす」こと。なーんの捻りもなく、つまりは「損小利大を実現させるための仕組み」やね。

「損小利大にするためにはリスクリワードが大事や。例えばリスクリワードレシオが1:1以上のポイントでしか入らない。つまり資金管理=リスクリワード管理だ」という人がいますが、これ自分的には50点の回答で。

じゃあ何が正解かというと、資金管理=ロットコントロールを確立する。これが自分の考える資金管理のキモ中のキモ。トレードではなく資金管理の巧拙で損小利大に持ってくるような玉管理をする。これこそ本当は最初に勉強しないといけないと思う。そんくらい重要かと。

資金管理はロットコントロール

ロットコントロールとは、簡単に言えば1トレードで許容する損失に応じてロット数を決めること。例えば1トレードで20,000円まで損失を許容できるとした場合、損切り幅が10pipsならロット数は2.0ロットだし、損切り幅が40pipsならロット数は0.5ロットになる。

これが基本的な考え方。で、この例だと許容できる損失は金額にしたけど、実際にやる場合には資金に対する許容損失の割合で決めていく必要がある。この割合を「許容損失率」という。トレードごとにこの許容損失率を一定に保つことが重要だ。

なぜ許容損失率を一定に保つことが大事なのか?それはどんなに連敗しても生き残り続けることができるから。仮に100連敗したとしても37%の資金は手元に残る計算になる。これだけで安心してトレードができる。

逆に100連勝した場合には、ガンガンロットが上がっていくので、理論的にはめちゃめちゃ資金効率がよくなる。メンタル的なところもあるから実際そんなにはうまくいかないけどw

バルハラの破産確率表など有名な資金管理表があるけど正直全部無視して良い。許容損失率を一定にしてトレードを行う。これさえ押さえておけばそうそう変なことにはならない。

適切な資金管理には手法の検証が必須

適切な資金管理を行うためには自身のトレードの手法を数値化して把握する必要がある。厳密に把握しなくても良いが大体のプロフィットファクターと勝率はおさえておくべき項目だ。

(プロフィットファクターが何かわからない人は自分で調べてみて欲しい)

プロフィットファクターと勝率が高ければ、当然アグレッシブな許容損失率を設定できるだろうし、プロフィットファクターと勝率が低ければ許容損失率を低く設定しないとリスクが高くなってしまう。

PDCAサイクルを回し続け、許容損失率が最適かどうかも検証していく。この地道な努力が必要になる。

順張りの利益を極大化するピラミッディング

ここからは応用編ということで、「小さな資金管理」について。順張り、逆張りそれぞれの資金管理手法をお伝えしたい。この玉管理は手法と同様に利益を残すために大切な戦術なので、利益が中々残らない人は一読してみて欲しい。

順張りの場合はピラミッディング、逆張りの場合にはナンピンという手法を使っていくことになるがまずはピラミッディングの説明から。

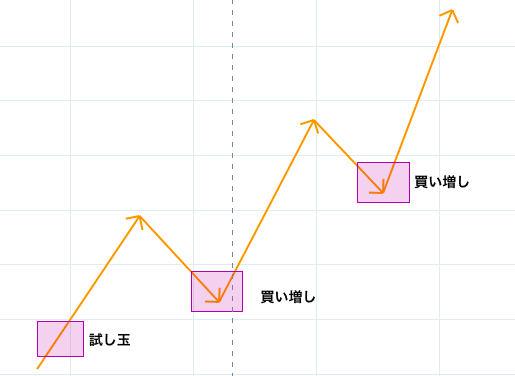

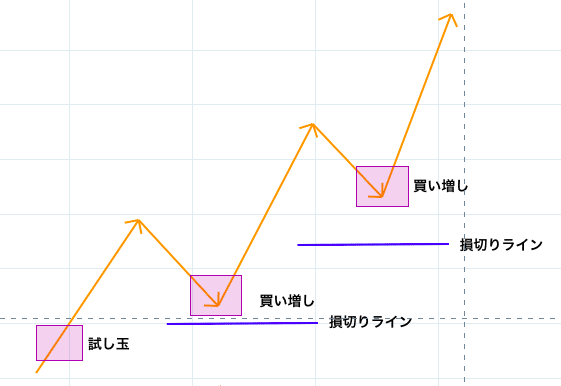

ピラミッディングとは「増し玉」のことで、相場が思惑通りに進んだらポジションをどんどん追加していく手法ですね。

見てわかるように買い増しが成功すればガンガン含み益が増えていく。で、当然ながらトレンドが発生している時にピラミッディングが有効。レンジでやるとダメ。と言ってもレンジでピラミッディングをしてもリスクは低いです。

なぜなら試し玉の利益を担保にできるから。買い増しをする時、試し玉はまあまあな利益になっているはず。損切りポイントをこの試し玉と増し玉を合計したブレークイーブンポイントに置くことで負けることは無い。

例えば試し玉で20pips含み益が出ていたら増し玉は10pips以内の損切りにすればOK。

つまり試し玉1つ分のリスクでリターンは2つ分が狙えるという訳だ。増し玉はロットを落とすかロットを増やすか、同ロットにするかで損切り幅と狙えるリターンが変わってくるものの、この辺は自分のトレードに合わせて調整していけば良い。

勝率は下がるけど負けは最小に勝つ時は大きく勝てる。これがピラミッディングのすごいところ。でもこの考え方に気づいている人って多くない。もったいないと思うので、ぜひこの考え方を研究してもらいたい。

逆張りの機会損失を最小限に抑えるナンピン

ナンピンは「悪」と徹底的に教え込まれているかもしれない。確かに逆行した時に相場が戻ってくることを期待してナンピン地獄に陥ってしまうのは極めて愚かな行為。たまたま戻ってきたとしてもそれは運が良かっただけでナイストレードではない。いつか口座資金を吹っ飛ばすことは目に見えている。

では絶対にナンピンしてはダメなのか?というとそういう訳でもない。ナンピンをしても良いのはエントリーポイントの候補が複数あり、どこまでレートが到達するかがわからない時だ。

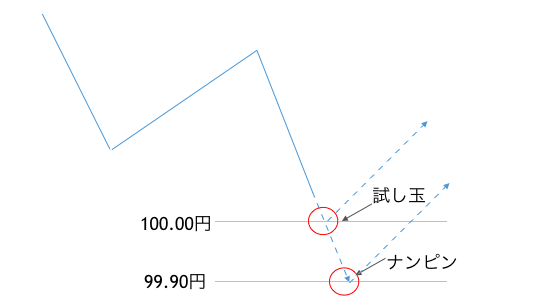

例えばあなたが逆張りのロングエントリーを考えているとしよう。価格が落ちてきて、一つ目の候補がMAタッチの瞬間でその時の価格は100.00円/ドル、もう一つの候補は直近安値でその価格は99.90円/ドル。

一番良いのはロングエントリーに有利な99.90円/ドルでポジションを取ることだが、もしかしたらMAに弾かれ99.90円までレートが到達しないかもしれない。そうなると指を加えて見ているしかない。

そうならないために使うのがナンピン技法。2つ反発ポイントが見えているのであれば、100.00円/ドルでとりあえずロングを入れておく。そして価格が下がってきて99.90円/ドルになったところでナンピン買いを入れるのである。

そうすることで、機会損失を最小限に抑えることができる。仮に99.91円/ドルで相場が反転したとしても悔しい思いをせずにすむのである。

玉管理の注意点としては、「自分が最終的に張るべきロット数÷ナンピン候補数」でロットを決めること。1ロットで取引したいという人は0.5ロット×2回に分けて入る。これはピラミッディングとは逆の考え。だってナンピン箇所に来た時、試し玉は含み損ですからね。

資金管理法まとめ

資金管理のキモをまとめておきます。

まとめ

- 自分のトレードの特徴から許容損失率を決める

- 許容損失率と個別トレードの損切り幅からロットを決める

- 順張りで入る場合はある程度含み益が乗ったら負けを無くした状態でピラミッディングを行う。

- 逆張りで入る場合はロットを分割してナンピンしていく

いつも一定のロットで取引しているという人も多いと思うけど、この資金管理法を覚えるだけで「負けは極限まで小さく、利益はかなり大きく」トレードができるようになる。

自分はナンピンで入ってうまく利益が乗ってきたらピラミッディングでトレンドに乗る、みたいなこともよくやる。ピラミッディングをナンピンで入れるとかね。

逆張りでナンピン、順張りでピラミッディングという考え方を理解しておけば戦略的な賭け方ができるようになる。

トレードの幅が広がることは間違いないので、ぜひ今まで資金管理をあまり考えていなかったという人はトレードに取り入れてみてもらいたい。